【2021年】家を購入するタイミングはいつ?年齢や時期について解説

こんにちは、ゆうすけです。

今回は「家を購入するタイミング」について解説します。

「マイホームの夢をかなえたい!」と思っていても、資金の準備ができていなかったり、決断するタイミングがつかめず、夢を先延ばしにしている方が多いのではないでしょうか?

マイホームの夢をかなえるタイミングは、家族によってさまざまです。

そこで今回は「これから住宅購入を考えている人」向けに、住宅購入のタイミングについて詳しく解説します。

こちらの記事を読むことで、次のようなことが分かります。

【全国調査】みんなの住宅購入のタイミング

まず最初は統計データを参考にしながら、住宅購入のタイミングについて見ていきましょう。

具体的には国土交通省が実施している「住宅市場動向調査」の結果をもとに解説します。※1

家を購入するときの平均年齢

まず最初に確認するのは、家を購入するときの「年齢」についてです。

住宅市場同調査によると、住宅購入時の「世帯主の年齢」は次のようになります。※1

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

上のグラフから、住宅購入時の平均年齢について次のような傾向が読み取れます。

- 30歳代未満:まずは民間賃貸住宅を中心に検討、次に新築住宅を検討。

- 30歳代:新築戸建て(注文や建売)・分譲マンションを中心に検討。

- 40歳代:新築と中古のどちらも検討。

- 50~60歳代:持ち家の建て替えやリフォームを中心に検討。

このように、人生のライフステージによって、購入物件の選択肢が変わってくることを理解して、将来設計を立てて住宅購入を進めていくことが大切です。

もし新築住宅を購入するのであれば、健康で長期間にわたって住宅ローンの返済ができる「30代~40前半」までに決断することがおすすめです。

家を購入するときの家族構成

次に家を購入するとき、どのような家族構成になっているのか見ていきましょう。

同調査結果による、家を購入した世帯あたりの平均居住人数は次のようになります。※1

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

上のグラフから、家を購入するときの平均世帯人数について次のような傾向が読み取れます。

- 世帯人数1~2人:夫婦2人だけなら民間賃貸住宅のままでも問題なし。

- 世帯人数2~3人:妊娠や出産など家族の人数が増える時が住み替えのタイミング。

- 世帯人数3人以上:子ども2人以上を予定するなら一戸建も検討すべき。

このように家族人数が変わるタイミングが、住宅購入を考えるタイミングにもなります。

またマンションは分譲・中古ともに平均居住人数が3人を下回っていることから、子ども2人以上を予定する方は「戸建住宅」も選択肢に入れることをおすすめします。

家を購入するときの平均年収

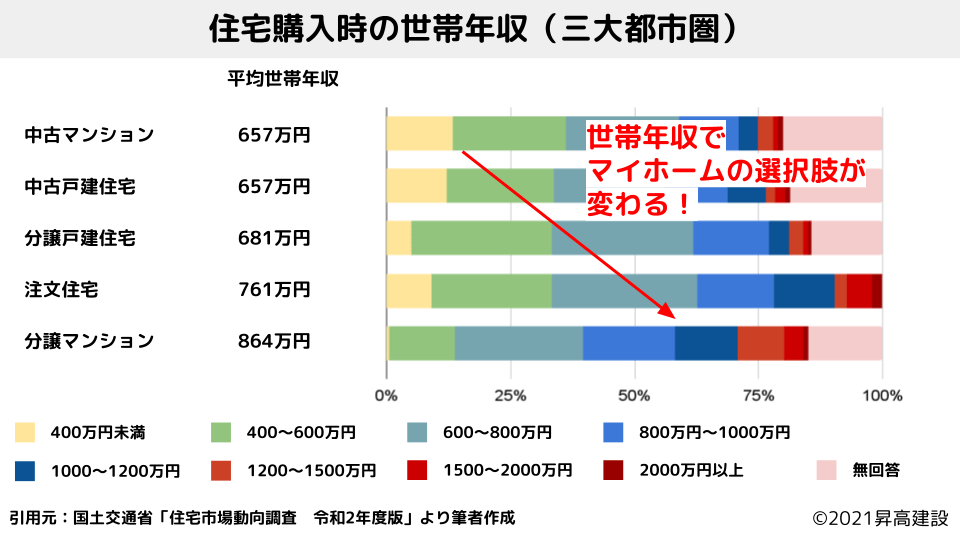

続いて家の購入するときの「平均世帯年収」について見ていきましょう。

同調査によると、はじめて住宅購入された方の平均世帯年収は次のような結果になっています。※1

上のグラフから、「平均世帯年収」について読み取れることをまとめます。

- 中古戸建住宅、中古マンション:平均世帯年収650万円程度。

- 分譲戸建住宅:平均世帯年収は680万円程度。

- 分譲マンション:平均世帯年収850万円程度、高所得者の割合が高い。

- 注文住宅:平均世帯年収は750万円程度、ただし世帯年収は幅広い。

分譲マンションを購入する方は世帯年収が比較的高く、その平均が850万円以上になっています。

このように、はじめての住宅購入では「世帯年収」によって選択肢に違いがあることも理解しておきましょう。

ただし用いたデータは三大都市の調査結果なので、全国平均の平均値はもう少し下がります。

家を購入するときの資金調達

さらに家を購入するときの「資金調達」についても見ていきましょう。

同調査によると、住宅購入やリフォームの資金調達は次のような結果となっています。※1

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

上のグラフから、住宅購入時の「資金調達」について読み取れることを簡単にまとめます。

- 注文住宅、分譲マンション:資金調達額が大きく、借入金が多い。

- 分譲戸建住宅:自己資金比率が低く、借入金が多い。

- 中古戸建住宅、中古マンション:資金調達額が低く、自己資金比率が高い。

- 建て替え、リフォーム:自己資金比率が高く、借入金が少ない。

注文住宅や分譲マンションは購入金額が高いので、住宅ローンなどの借入金の割合も高くなっています。

一方で平均世帯主年齢が40歳以上になる中古戸建住宅や中古マンションでは、自己資金比率が高くなっており、借入金が少なくなる傾向にあります。

そして平均世帯主年齢が50歳前後になる建て替えやリフォームなどでは、約半分以上の資金を自己資金でまかなっています。

このように住宅購入時にどれくらいの資金があるのかによって、購入物件の選択肢が違ってきます。

【結論】統計調査から分かる住宅購入まとめ

ここまで家の購入について、平均世帯主年齢、平均世帯人数、平均世帯収入、平均資金調達額について解説しました。

以上のことから、家の購入の一般的な考え方について住宅の種類ごとにまとめます。

新築(注文住宅)

- 30歳代ごろからのはじめてのマイホームにおすすめ

- 子どもが2人以上になって民間賃貸住宅が手狭になった方におすすめ

- 購入者の世帯収入は幅広く、商品としてさまざまな選択肢がある

- 資金調達には住宅ローンの借入が必要なため、健康で長く働ける期間で購入を検討すべき

分譲マンション

- 30歳代ごろからのはじめてのマイホームにおすすめ

- 子どもが2人以上になると手狭になる可能性があるので要注意

- 購入者の世帯収入が高く、比較的高所得におすすめのマイホーム

- 資金調達額が高いものの、世帯年収が高ければ借入金の問題はクリアできる

分譲戸建住宅

- 20~30歳代のはじめてのマイホームにおすすめ

- 子どもが2人以上になって民間賃貸住宅が手狭になった方におすすめ

- 購入者の世帯年収は比較的低めで、高額な商品は少ない

- 自己資金が少なくても購入しやすいが、住宅ローンの借りすぎに要注意

中古戸建住宅

- 40歳代ごろからのマイホームにおすすめ

- 子どもが2人以上になって民間賃貸住宅が手狭になった方におすすめ

- 購入者の世帯年収は比較的低めでも、自己資金がある程度確保できていれば安心

- 中古住宅は商品の品質にばらつきがあるため、専門家への相談をおすすめ

中古マンション

- 40歳代ごろからのマイホームにおすすめ

- 子どもが2人以上になると手狭になる可能性があるので要注意

- 購入者の世帯年収は比較的低めでも、自己資金がある程度確保できていれば安心

- 中古マンションは商品の品質にばらつきがあるため、専門家への相談をおすすめ

建て替え(注文住宅)

- 50歳代以降のセカンドハウスにおすすめ

- 健康で快適に暮らせる住環境を整え、孫や子の面倒を見やすい家に

- 年齢による制限で多額の借入ができない可能性があるので、自己資金の確保が大切

リフォーム住宅

- 50歳代以降のセカンドハウスにおすすめ

- 200万円以下の部分リフォームなら借入金なしでも修繕が可能

- 高額請求や事前相談なしで追加請求をしてくる悪徳業者に要注意

妊娠中・子育て中に家を購入するならどのタイミング?

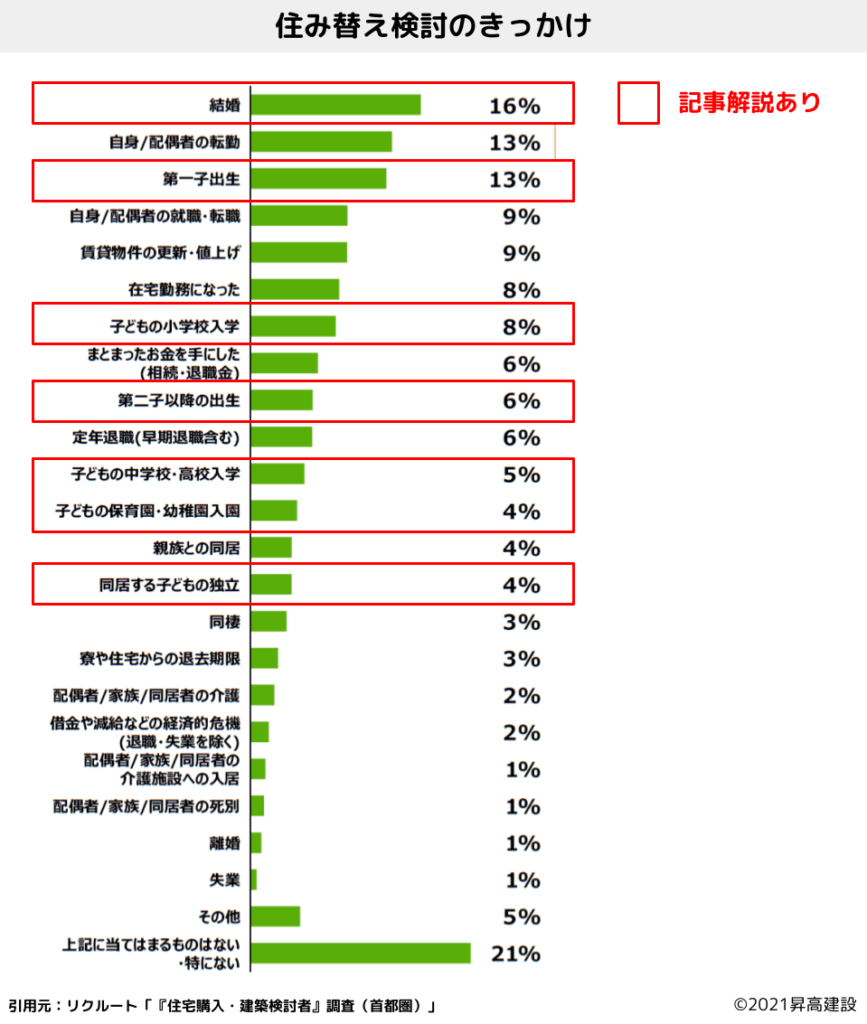

家の購入を検討するきっかけとなるのは、結婚や出産などの家族のライフステージが大きく変わるタイミングではないでしょうか?

実際にリクルートが行った「住宅購入・建築検討者」調査によると、次のように子どものライフステージに合わせて住宅購入を検討する方もいます。※2

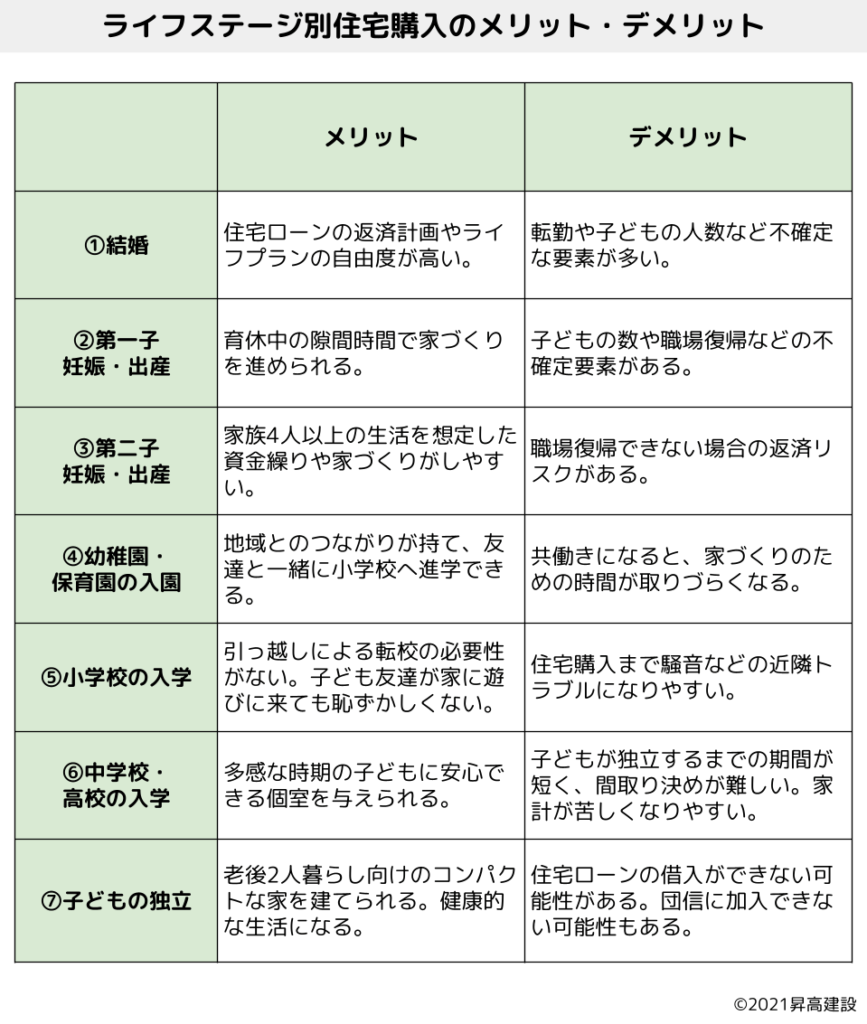

ここではよくある住宅購入のタイミングについて、そのタイミングで住宅を購入するメリット・デメリットを見ていきましょう。

①結婚するとき

結婚したタイミングで住宅購入をする場合、将来設計を自由に組み立てやすいことが最大のメリットになります。

結婚して子どもがいない時期ならば、時間的な余裕もあり、マイホームについてじっくり検討できるので、慎重派の人におすすめです。

子どもの出産タイミングが決まるまで、夫婦ふたりの生活を楽しむためのマイホームにするのもよいでしょう。

ただし、転勤や出産などの将来的な不確定要素が多い分、いろんなことに不安を感じやすい時期です。

なので夫婦2人でライフプランを確認したり、住宅ローンの返済計画を立てながらマイホームの検討を進めていきましょう。

②1人目を妊娠・出産する前後

第一子の妊娠や出産する前後にマイホームを検討する場合、家族3人暮らしを想定した間取りをイメージしやすいことが最大のメリットです。

また育休や産休中の隙間時間を利用することで、家づくりにたっぷりと時間をかけられます。

ただし出産直後は何かとストレスを感じやすい時期になるため、家づくりには夫婦の助け合いが必須です。

喧嘩ばかりになってマイホームの夢が「絵にかいた餅」にならないように、楽しい家づくりを心がけましょう。

また2人目の子どもを予定している場合、「子供部屋をどれくらいの広さにするか」か悩む方も多いです。

最近の傾向として子供部屋を大きく取らず、家族の共有スペースを広く取るような間取りも増えています。

まずはモデルハウスやモデルルームをいくつか見て、最新の住宅トレンドを押さえるようにしましょう。

③2人目を妊娠・出産する前後

第二子の妊娠・出産を迎えると、いよいよ賃貸住宅やマンションに不満が溜まりやすくなります。

「もっと子育てしやすい環境にしたい!」と怒りが爆発して、焦って住宅購入を検討してしまう方もいるでしょう。

しかし焦ってマイホーム購入を決めてしまうと、甘いセールストークに乗せられて、納得しないまま住宅購入してしまうこともあります。

まずは落ち着いて、できるならば両親の手助けを借りながら、住宅購入を進めましょう。

また第二子の出産後に職場復帰できず、返済リスクが高くなる可能性があります。

なので第二子の予定がある方は、両親の協力を受けながら早め早めの行動を取るように心がけましょう。

④子どもが保育園・幼稚園に入園するとき

保育園や幼稚園への入園と合わせて住宅購入する場合、子どもが地域とのつながりを持てることが最大のメリットです。

そして子どもが小学校へ入学するとき、保育園や幼稚園の友達と一緒に進学できるので安心です。

ただし、この時期になると育休・産休を終えて共働きに戻ってしまうため、家づくりに時間を取れないことが多いです。

モデルハウスやモデルルームの見学は基本的に休日に行うので、子どもを一緒に連れていかざるを得ない状況になり、打ち合わせがなかなか進まないなどのトラブルも起きやすいです。

じっくりとマイホームを検討したい方は、もう少し早い時期に計画しましょう。

⑤子どもが小学校に入学するとき

子どもが小学校に上がると近所付き合いも増えてきて、自宅に知人や友人を招かれたりすることもあります。

このとき「古い家が恥ずかしい、新築に住み替えておけば良かった。」と後悔を感じてしまう方もいるのではないでしょうか?

なのではじめて住宅購入するならば、小学校入学までに済ませておきたいところです。

⑥子どもが中学校・高校に入学するとき

子どもが進学するときに家の購入を検討する場合、多感な時期の子どもを尊重した間取りを計画することができます。

思春期を迎えた子供や兄弟がいる子どもは、何かと家のなかで不満を抱えていることも多いです。

この時期に住宅購入する方は、子どもが自分の部屋に引きこもったり、家族との会話が減ってしまうような間取りを選ばないように注意しましょう。

また子どもが独立した後の子供部屋の掃除や手入れは老後の負担にもなるので、独立した後の「夫婦2人暮らし」を強く意識することも大切です。

⑦子どもが独立して巣立ったとき

子どもが独立した後に家の購入を検討する場合、夫婦2人が暮らしやすい家づくりができます。

この時期は平屋など、ゆったりとした生活を意識した間取りがおすすめです。

これまで蓄えた貯金や退職金などの自己資金を住宅資金として使うことで、少ない借入金で住宅購入ができるというメリットもあります。

ただし、この時期には病気リスクも高くなり、住宅ローンの借入や保険への加入できないリスクなども考えられます。

子どもが独立した後に住宅購入を考えている方は、「健康第一」で家づくりを進めていきましょう。

家を購入するタイミングに関するよくある質問

頭金の積み立てや金利、相続などが原因でなかなか住宅購入の行動に移せない方もいるでしょう。

そんな方のために、ここでは次のような住宅購入のよくある質問について見ていきましょう。

- 質問①:頭金が溜まってから家を購入すべき?

- 質問②:金利がもっと下がってから家を購入すべき?

- 質問③:相続したタイミングで家を購入するのはあり?

①頭金が溜まってから家を購入すべき?

結論から先に述べると、「頭金は1~2割必要」です。

住宅購入予算の1割~2割の自己資金を確保できているならば、住宅購入を考えても良いでしょう。

逆に「頭金ゼロの住宅購入」はおすすめしません。

建築不動産業界では、「頭金ゼロで夢のマイホームが実現できます!」「家賃代がもったいなくないですか?」というセールストークをよく耳にすることがあります。

確かに頭金ゼロでも家を購入することはできます。

しかし冷静になって考えてみると、住宅販売者の立場からすると購入者が「頭金を準備しているかどうか」は重要ではない(強く言うならば、どちらでもよい)のです。

ただ購入者にとって「貯蓄のある・なし」はとても重要です。

頭金ゼロで住宅購入ができたとしても、新生活をスタートさせるために現金を使っていくことになるので、購入後の家計がかなり苦しくなります。

そして、事故や病気で医療費が支払えなくなる可能性が高くなります。

まずはライフプランや家計の収支を見直して、どれくらいの期間でいくらの積み立てが必要なのかを今一度確認してみましょう。

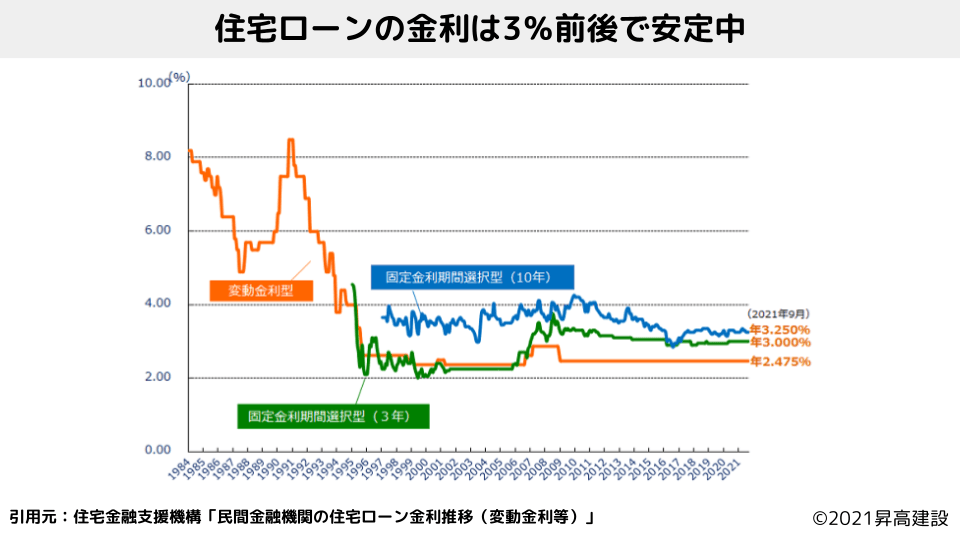

②金利がもっと下がってから家を購入すべき?

住宅購入を先延ばしにしている方のなかには、「金利がもっと下がるまで待ちたい!」と考えている方もいるでしょう。

残念ながら、現代の日本は「マイナス金利」と呼ばれる政策を取っており、金利がこれ以上下がるとは考えにくい状態です。※3

また各国の政策金利と比べてみても、日本の金利は低いことが分かります。

近年では、住宅ローン減税やすまい補助金などの補助制度も充実しており、公的な支援も受けやすくなっています。

金利が下がるまで住宅購入を控えている方は、金利だけに目をとられて、タイミングを逃さないようにしてください。

③相続したタイミングで家を購入するのはあり?

結論から先に述べると、「相続したタイミングで住宅購入するのはあり」です。

ただし、専門家からのアドバイスをもとに進めましょう。

ここでの専門家とは設計士や住宅営業マンではなく、信頼できる司法書士や弁護士です。

税金や法律のプロに相談して、しっかりと税金対策を取った上で、住宅購入を進めましょう。

たとえば実家の建て替えやリフォームでは、二世帯住宅にすることで「小規模宅地等の特例」を利用することができます。

また住宅購入で両親からの金銭的な支援を受ける場合、「住宅取得等資金の贈与」という控除を受けることができます。

このような特例や優遇制度があるので、専門家に相談しながら、住宅購入を検討していきましょう。

広島県福山市で注文住宅を建てるなら昇高建設へ

昇高建設は、広島県福山市・府中市・三原市・世羅町を中心に、備後地方の家づくりをサポートする会社です。

これまで地域の方々からたくさんのご支持をいただき、創業50年以上を迎えることができました。

現在昇高建設では、高気密・高断熱な高性能住宅の設計・施工を行っており、最新設備を揃えたモデルハウスも公開しています。

備後地方で住宅購入を検討されている方は、昇高建設のモデルハウスにご来場いただき、ご気軽にご相談ください。

まとめ

今回は「家を購入するタイミング」について詳しく解説しました。

こちらの記事をかんたんにまとめます。

【全国調査】みんなの住宅購入のタイミング

新築(注文住宅)

- 30歳代ごろからのはじめてのマイホームにおすすめ

- 子どもが2人以上になって民間賃貸住宅が手狭になった方におすすめ

- 購入者の世帯収入は幅広く、商品としてさまざまな選択肢がある

- 資金調達には住宅ローンの借入が必要なため、健康で長く働ける期間で購入を検討すべき

分譲マンション

- 30歳代ごろからのはじめてのマイホームにおすすめ

- 子どもが2人以上になると手狭になる可能性があるので要注意

- 購入者の世帯収入が高く、比較的高所得におすすめのマイホーム

- 資金調達額が高いものの、世帯年収が高ければ借入金の問題はクリアできる

分譲戸建住宅

- 20~30歳代のはじめてのマイホームにおすすめ

- 子どもが2人以上になって民間賃貸住宅が手狭になった方におすすめ

- 購入者の世帯年収は比較的低めで、高額な商品は少ない

- 自己資金が少なくても購入しやすいが、住宅ローンの借りすぎに要注意

中古戸建住宅

- 40歳代ごろからのマイホームにおすすめ

- 子どもが2人以上になって民間賃貸住宅が手狭になった方におすすめ

- 購入者の世帯年収は比較的低めでも、自己資金がある程度確保できていれば安心

- 中古住宅は商品の品質にばらつきがあるため、専門家への相談をおすすめ

中古マンション

- 40歳代ごろからのマイホームにおすすめ

- 子どもが2人以上になると手狭になる可能性があるので要注意

- 購入者の世帯年収は比較的低めでも、自己資金がある程度確保できていれば安心

- 中古マンションは商品の品質にばらつきがあるため、専門家への相談をおすすめ

建て替え(注文住宅)

- 50歳代以降のセカンドハウスにおすすめ

- 健康で快適に暮らせる住環境を整え、孫や子の面倒を見やすい家に

- 年齢による制限で多額の借入ができない可能性があるので、自己資金の確保が大切

リフォーム住宅

- 50歳代以降のセカンドハウスにおすすめ

- 200万円以下の部分リフォームなら借入金なしでも修繕が可能

- 高額請求や事前相談なしで追加請求をしてくる悪徳業者に要注意

妊娠中・子育て中に家を購入するならどのタイミング?

①結婚時のメリット・デメリット

- 住宅ローンの返済計画やライフプランを立てやすい。

- 転勤や子どもの人数など不確定な要素が多い。

②第一子出産時のメリット・デメリット

- 育休中の隙間時間で家づくりが進められる。

- 子どもの人数の不確定要素がある。

③第二子出産時のメリット・デメリット

- 家族4人以上での生活を想定した資金繰りや間取りを計画できる。

- 職場復帰できない場合の返済リスクがある。

④幼稚園・保育園への入園時のメリット・デメリット

- 地域とのつながりが持て、幼稚園などのできた友達と一緒に小学校へ入学できる。

- 共働きになると、マイホームのための時間が取れなくなる。

⑤小学校への入学時のメリット・デメリット

- 引っ越しによる転校の必要性がない。

- 子ども友達が家に遊びに来ても恥ずかしくない。

- 住宅購入まで騒音などの近隣トラブルを起こしやすい。

⑥中学校・高校への入学時のメリット・デメリット

- 多感な時期の子どもに安心できるスペースを与えられる。

- 新居の間取り決めが難しい。

⑦子どもの独立時のメリット・デメリット

- 2人暮らしのコンパクトな家を建てられる。

- 健康で経済的な生活になる。

- 住宅ローンでの借入ができないことがある。

家を購入するタイミングに関するよくある質問

Q:頭金が溜まってから家を購入すべき?

- 1割~2割の頭金が必要。

- 頭金ゼロの住宅購入はおすすめしない。

- 甘いセールストークに騙されないように要注意。

- 住宅資金の積み立ては計画的に。

Q:金利がもっと下がってから家を購入すべき?

- 今以上に金利が下がることは考えにくい。

- お金を銀行に預けるより借りる方が得になるケースもある。

Q:相続したタイミングで家を購入するのはあり?

- 相続時の特例や控除が適用されればお得に住宅購入できる。

- 司法書士や弁護士に相談しながら計画を建てることがおすすめ。

参考文献・出典

※1 国土交通省「住宅市場動向調査 令和2年度版」

※2 リクルート「コロナ禍を受けた『住宅購入・建築検討者』調査(首都圏)」

※3 住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」